导语

去年,一名退保代理人“指导”她不断向监管部门投诉,最终她全额退掉了几年前购买的一款附加重疾险的寿险产品,代理则抽取了退保金额的30%作为手续费。

然而,此后邱玲却不幸被查出乳腺癌。失去了保险保障,她不得不自费支付高昂的治疗费用。邱玲的遭遇十分典型:“全额退保代理”愈演愈烈之下,保险消费者以恶意投诉方式进行全额退保,却损害了自身利益。

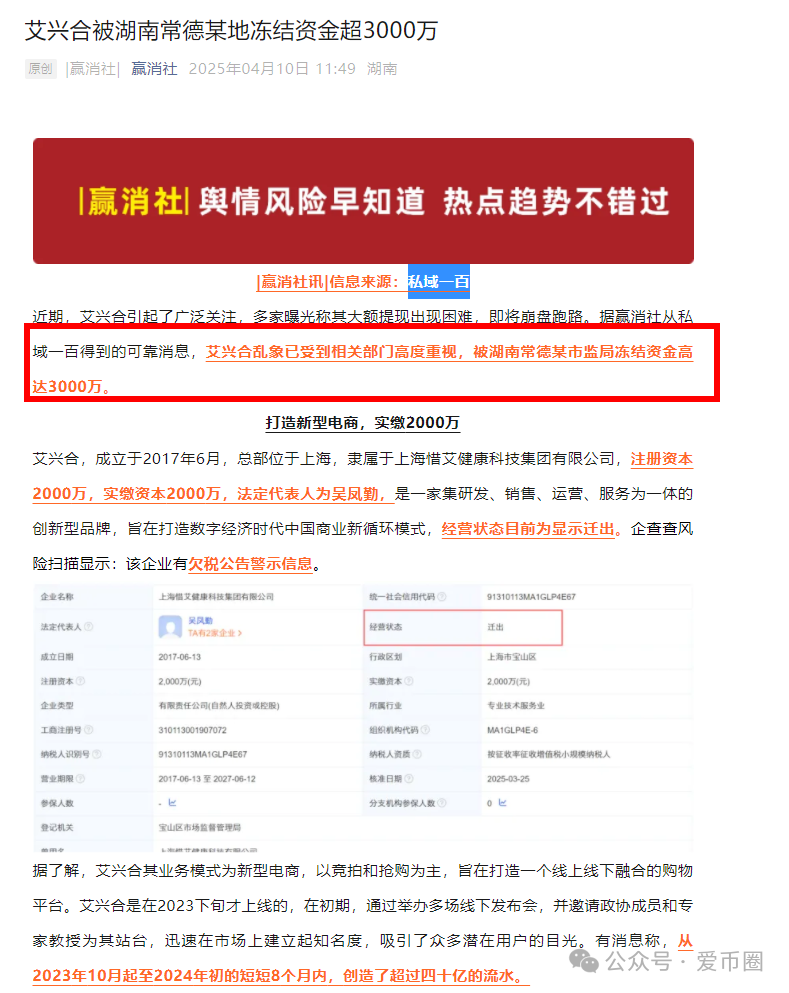

记者调查发现,本是对消费者合法权益进行保护的“全额退保”,却成了部分人牟利的空子。从获取客户信息,到怂恿客户投诉、代客投诉,再到向监管部门和银行保险机构施压,目前恶意投诉已经形成完整产业链,并呈全国蔓延的趋势。

记者独家获得的监管部门权威数据显示,2019年,这一现象已波及全国多个省份、一半以上寿险公司。

据不完全统计,过去三年寿险公司疑似收到恶意投诉举报1.8万余件,涉及保单金额3.4亿元,并呈现运作模式产业化、宣传方式网络化、蔓延态势扩散化的特征。

退保代理

根据保险法规定,在投保初期,消费者有一段时间的“犹豫期”,在此期间退保,保险公司才需要退全款;一旦超过犹豫期,只退返保单约定的“现金价值”部分,往往只有本金的一半左右。

然而,近年来,一些个人或组织,打着帮客户维权的幌子,通过“恶意投诉”逼保险公司进行非正常退保,以达到全额退保的目的。

记者在淘宝、闲鱼等电商平台发现有不少标注“保险维权”“退保咨询”的店铺;在抖音、快手等直播平台,各类“全额退保”教程层出不穷。

以“退保”为由,记者联系了多名“全额退保”代理。

“不管你在全国任何地区、买了任何保险公司的任意险种,都能无条件全额退保”“安全快速,100%退单成功”“退保只有一次机会,专业的事交给专业的人”。

几乎每一个代理人都采用相似的话术,强调自己“全额退保”的能力。

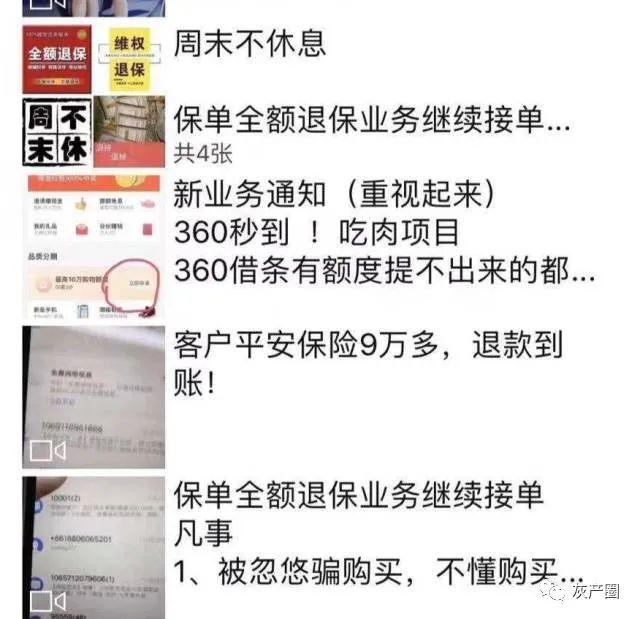

公开分享成功案例是他们吸引顾客的常见方式。

“客户9万多元退款到账”“又有一客户成功全额退保96500元。”代理小高的朋友圈每天都刷屏退款到账的截图和保单。

而一旦前去咨询,投保人就落入了更深的陷阱。

“产品不好,应该趁早退保。”看过记者出示的保单,小高团队中所谓“专业保险规划师”给出退保建议。在确认退保后,小高让记者尽快提供身份证、保单、手机号、地址等信息。

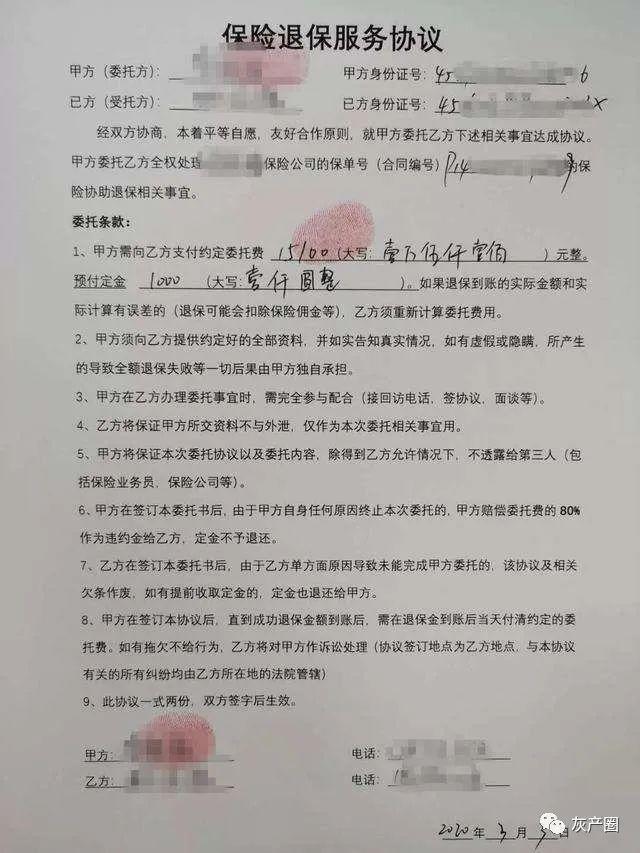

调查中,有代理人要求记者签署“保险咨询服务协议书”或“居间服务协议书”,同时支付1000至5000元不等的押金。

此外,小高告诉记者,一般收取退保金额的30%至50%作为手续费。

记者算了一笔账,以一款年缴2万元,已交10年的保障型保险为例,其现金价值为约6万元,这是正常流程下可以拿回的退款额;而“代理退保人”通过恶意投诉,若成功退回20万元全额保费,要收取6万元至10万元的手续费。

不过,要实现全额退保,关键要拿到保险公司存在过错的“证据”。小高启发记者:“回忆下当初买的时候,销售人员有没有给你返点、送礼物?”

他随后透露,一旦成为他们的客户,团队会派出“专业人士”,传授“钓鱼取证”的技巧。“总之就是找出保险公司的问题,我们还可以教你怎么让他们犯错误。”

当记者提出有难度时,小高进一步“指导”:“钓鱼不成功也没关系,我们可以提供投诉模板,写投诉信寄给监管部门‘碰瓷’,保险公司最怕投诉了。”

和小高相比,还有收费更高的代理团队。

“我们来写投诉信、寄信,替你和公司‘过招’,如果监管部门或者保险公司找你,直接挂电话就行。”退保代理业务员告诉记者,完全授权给他们处理可以提升全额退保成功率。

“因为保险公司最怕投诉,会想方设法说服客户撤掉投诉,而代理人员训练有素,不接受‘讨价还价’。”只要死磕全额退款,大多数保险公司都会妥协。

广东一家保险公司负责人透露,对于保险公司来说,若大量案件未在一定时间内撤诉,将进入监管调查阶段,保险监管部门将投入大量人力物力进行处理。

保险公司在较大的投诉考核压力之下,有时会无奈选择全额退保。退保代理人可谓抓住痛点、精准“狙击”。

保险公司

被黑产分子“卧底”,半年受损逾1.2亿元

“初步估算,广东几家大型的保险公司今年以来遭遇的恶意退保案件超过3800件,涉及金额超过1.2亿元。”广东一家寿险公司高管蒋平(化名)对记者透露。

广东是全国最大的保险市场,今年以来,各家保险公司接收监管正式转办的涉嫌“恶意投诉”案件激增,某保险公司负责人告诉记者,以该公司广东分公司为例,今年二季度,此类案件增长了5倍。

记者从广东省地方金融风险监测防控中心获悉,该中心对“恶意退保”进行监控后发现,“退保代理”于2018年在长三角有过短暂的活跃期,经监管部门定向打击后归于沉寂。

但广东一家保险公司的监控情况显示,2019年下半年,“代理退保”自江浙沪向粤桂琼一带扩张,部分地区正向三四线城市下沉。“今年前5个月55%的投诉信件来自广、深两地。”蒋平告诉记者。

广东省地方金融风险监测防控中心的监控数据佐证了此点。

根据该中心的大数据监控,今年5—6月,“代理退保”在网络上进入高峰期,监控数据显示,广、深是退保黑产信息发布的主要地区。

记者调查发现,目前“代理退保”已经形成完整产业链,从单兵作战转向公司化运营,呈现手法专业化、渠道扩展化、组织集团化、目的利益化等特征。

蒋平发现,黑产分子甚至开始上演“无间道”的戏码。为缩短获利周期,他们开始安排人“卧底”。

“‘退保代理’有预谋地安排人轮流入职各大保险公司,在销售过程中故意预留证据,赚取一波佣金后离职,接着再联系鼓动客户全额退保,通过收取代理退保费二次获利。”蒋平告诉记者,这样“卧底”甚至一批多达十几个人。

除了“卧底”,部分“代理退保”团队还假借监管部门及保险公司名义揽客。

“一名退保代理团队核心人员无意中透露,他的成员藏匿在广州郊区,已有200余人,通过非法买卖公司客户信息,分配给手下具有较强销售能力者,假借公司售后服务人员的身份上门,非法误导客户购买新单以牟取佣金。”

蒋平告诉记者,“代理退保”团队内部分工明确,有人专门负责物色、招揽业务高手;小组长负责提供名单、追踪佣金业绩;远程外呼人员负责邀约客户上门拜访、派发任务;上门人员负责上门诱导客户退旧投新等。不同岗位佣金分成已经形成行规,比如小组长一般分成30%,上门人员一般分成40%。

在保险业内看来,“代理退保”产业化的恶劣影响在于借助网络大肆宣传退保利益,诋毁保险产品和寿险功用,营造客户与保险公司的紧张氛围,误导大众产生抵触误会情绪。

同时,为获取非法利益,诱导正常承保的保单客户进行投诉退保,引发大量不合理投诉,严重影响了保险行业的正常经营秩序。

消费者

事实上,恶意全额退保最终损害了消费者合法权益。记者调查发现,“代理退保”已经逐渐演化出收取高额手续费、退旧换新赚取佣金、出卖个人信息、利用信息骗贷等连环“收割”陷阱,消费者甚至无法自行中止业务。

“退保后身体出了问题,没法再次正常投保了。”在最需要保险时失去了风险保障,李先生为他去年的“机智操作”后悔不已。

去年8月,在“代理退保”业务员的鼓动下,李先生以受到营销误导为由向保险公司投诉,最终退还购买6年的纯保障型保单保费32.04万元,并向代理人支付了8万元的手续费。

然而,去年12月,李先生想重新购买保险时却被检查出健康问题,保险公司随之拒保。

对此,保险公司负责人提醒,按保险合同规定,退保除了会使消费者面临经济损失,还会丧失原有保险保障、再投保时保费提高、再投保时保险权益受限制,甚至拒保等风险。

记者了解到,多家保险公司为了防止恶意退保,升级保险风控措施,消费者恶意投诉获得全额退保后,可能被列入黑名单,导致后续“无险可投”。

失去保障之外,消费者启动“代理退保”,往往会遭受资金损失和陷入诈骗风险中。

记者调查发现,目前“代理退保”分阶段收费,但会要求消费者预先支付各种名目的其他费用。

今年,朱先生缴纳保证金1000元和材料费100元,办理“100%退保”业务后,代理人员却借故一再拖延,此后更是拒接电话,微信拉黑,朱先生的钱也打了水漂。

一位退保代理中介对记者表示,委托全额退保,需要先交定金。

但该公司开始“证据分析和取证”后,消费者放弃诉求,定金将不会退还,而在“法律材料的整理、撰写、顾问指导”阶段后,无论消费者是否主动放弃诉求、费用按照合同约定收取。

令消费者进退两难的不仅仅是已经缴纳的费用。

在调查中,记者发现,代理退保从业人员,往往和消费者签署《服务协议》,并收取定金、身份证、保单等作为抵押,让消费者骑虎难下,也让保险公司难以介入。

“代理退保”一旦启动,消费者甚至无法自行中止,广西的梁先生就有此遭遇。受广告诱惑,他找到一家退保代理开始全额退保。

但后来由于希望终止退保申请,却遭遇代理人通过电话、上门等方式骚扰恐吓。出于对人身安全的考虑,梁先生最终还是被迫办理了全额退保并向其交纳12500元的高额手续费。

此外,更大的风险存在于信息泄露后。记者通过联系“退保专家”,其列举的退保客户询问问题高达26个,包括各类敏感信息。

佛山的陈先生就是因为办理“全额退保”,导致信息泄露,被人冒名进行贷款。

陈先生告诉记者,今年5月他先后收到多家借贷机构的还款通知。经过一番调查,陈先生发现问题出在为自己代办“全额退保”的人员黄某。因为退保,他向黄某提供了大量的个人信息,这些信息被黄某恶意用于借款。

有保险业从业人员向记者表示,保险代理人可通过获取的信息向保险公司验证,掌握更多客户其他保单及业务的信息,使得消费者信息完全暴露。

有保险行业人士透露,利用掌握的身份证、银行卡等信息,黑产分子可以截留消费者退保资金。不少黑产分子在代理退保之外,往往也从事信用卡套现、小额贷款业务,消费者个人信息资料被泄露后,往往成为套现的工具。

文章来源:南方日报,特此鸣谢!

一洼田

一洼田