从FTX倒下的那一刻开始,这场风暴似乎注定会刮到与其渊源已久的币安身上。

最近,一名币安用户的账户被币安官方封禁,原因是该用户在推特上抱怨币安和赵长鹏并未帮助其追回账户中被盗的资金,而币安认为该用户对他们的客服人员进行了“威胁”。

这些用户本以为他们注册的是3Commas等第三方交易机器人,但却陷入了网络钓鱼骗局,他们的交易所API身份被盗用,并被用来从他们的账户中窃取资金。

当时,赵长鹏要求用户们删除他们的API密钥,以防止第三方平台的进一步攻击,但没有提出进一步的举措补偿用户。

据该用户称,币安在找回丢失的资金方面并没有多大帮助。币安称,该用户对他们的支持人员“威胁”,导致该账户被停用,用户有三天时间提出提款申请。

币安的推特账号对该用户表示:

你变本加厉,拒绝向警方报案,反而试图指责我们,要求赔偿。你们甚至还发出威胁,我们不能容忍。

随后,用户开始批评币安,因为此事件意味着,任何批评他们的人可能都会被终止账户。

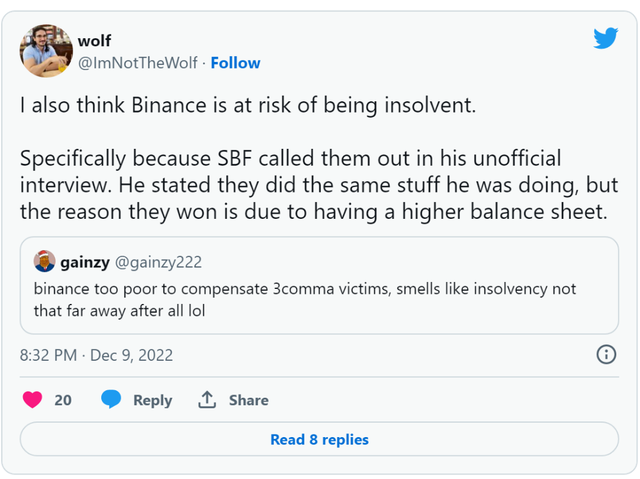

一位推特用户分享了一条推文,他担心币安的行为与FTX类似——由于无法赔偿受害者,面临破产的危险。

财报之谜

为了安抚投资者,币安在FTX破产之后采取了一系列措施试图让客户对其资产的安全性放心,但现在看来可能适得其反。

本周三,币安发布了一份来自玛泽会计师事务所(Mazars)的“加密货币储备报告”——实际上只是一封该所南非分部合伙人写出的长达五页的信。这封信没有涉及到币安内部财务报告控制的有效性,也并没有玛泽的意见出具。

玛泽表示,它使用币安要求的 “商定程序 “开展工作,”我们不对该程序的适当性做任何陈述”。

但这份简短的“报告”本身也充满疑点。

在玛泽信件的最后一页,有一个部分叫做 “报告细节”,其中包括三个数字,每个数字都以比特币计价。其中一个数字被标记为 “客户负债报告余额”,显示余额为597,602比特币。另一个数字,标记为 “资产余额报告”,显示余额为582,486比特币。

结果是,玛泽信中引用的比特币负债总额比报告日期(即11月22日)纳入报告范围的比特币资产多3%。

换句话说,币安没有达到其储备金与客户资产1:1的比例。 根据媒体计算,以美元计算,根据当时的比特币价格,负债约为96.8亿美元,而资产约为94.3亿美元,或少2.45亿美元。

这封信没有显示币安的总资产或总负债,而只披露了其比特币资产和负债。

币安方面表示,玛泽的信涵盖了币安交易所的所有比特币资产和比特币负债——尽管玛泽的信本身并没有这样说。币安还表示,玛泽的信还未涵盖币安美国业务的任何资产和负债,后续可能会继续披露。

币安在11月25日的新闻稿中将这些数字称为 “审计结果”。美国公众公司会计监督委员会(PCAOB)前任首席审计师Carmichael说:

把这称为审计是一种严重的误导。

本是同根生

用户的担心不无道理,同样是交易所,币安与FTX有太大的相似度。

华尔街见闻早些时候曾介绍,在三年前,赵长鹏和FTX的CEO SBF还是亲密无间的盟友,币安还曾对FTX进行过战略投资,帮助FTX在短短两年内估值从1亿美元飙涨至180亿美元。

但不久之后,由于双方业务早已高度重合,并直接产生竞争。2021年7月,赵长鹏宣布币安已从FTX的股权投资中完全退出,正式向外界宣布双方分手。

表面上看,这源于双方业务生态的布局冲突,但更高的维度来源于二者战略与文化的分歧。

分手之后,币安与FTX一直相安无事,直到今年11月,那份点燃FTX危机的报告被泄露。

11月6日,赵长鹏宣布将抛售账面上所有FTT,FTT价格迅速暴跌。随后,他与SBF又展开了一场收购“拉锯战”,而放弃收购FTX更是将其推向了悬崖边缘——11月11日,FTX申请破产。

在“助力”FTX的倒下后,赵长鹏还发出警告,指出币圈正面临着与2008年时类似的危机:

2008年的金融危机与本周发生的事件可能是一个准确的类比。

一洼田

一洼田