今天,简单做个预告(后面细细探讨),探讨USDT的风险。当然,庞然巨兽不可能一日轰然倒塌,但是不可忽视背后的风险。

泰达币(USDT)是Tether(泰达)公司推出的基于稳定价值货币美元(USD)的代币,即稳定币的一种,即 Tether USD,简称 USDT,通常,1USDT=1美元。

撰文 / 作者 张小凡编辑 / 一枚创投

撰文 / 作者 张小凡编辑 / 一枚创投

USDT为何与美元挂钩?

对于USDT,我相信对于接触过虚拟货币的朋友来说并不陌生。

但我真要问你什么是 USDT,可能绝大多数人的答案只停留在”1U=1 美元”这个层面上。

那为什么 USDT在虚拟货币市场上的地位与美元在世界经济中的地位是如此相似?想要找到这个答案,可能需要扒开历史往前翻,才能找到真相。

缘起:布雷顿森林货币体系

泰达币最大的价值在于跟美元锚定,而美元最大的价值在于它在全球经济体系中的核心地位,USDT的发展历程也容易让我们回想起二战后美国建立起的布雷顿森林货币体系。

在二战结束前夕,1944年7月,为应对战后全球经济发展,当时的全球经济大国在美国新罕布什尔州布雷顿森林举行国际货币金融会议。

会议将美元锚定黄金,并且法定兑换率为1盎司黄金兑换35美元,为了保持稳定汇率还成立了国际货币基金组织IMF,从那以后,美元成为世界通用货巾。

布雷顿森林体系是以美元和黄金为基础的金汇兑本位制,其实质是建立一种以美元为中心的国际货币体系,基本内容包括美元与黄金挂钩、国际货币基金会员国的货币与美元保持固定汇率(实行固定汇率制度),布雷顿森林货币体系的运转与美元的信誉和地位密切相关。

客观上,布雷顿森林体系的建立,促进了战后资本主义世界经济的恢复和发展。但是也因此让全球经济的发展与美元,以及美国经济形势和信誉捆绑,伴随美国经济周期性动荡,也常常同步引发全球性的金融危机。

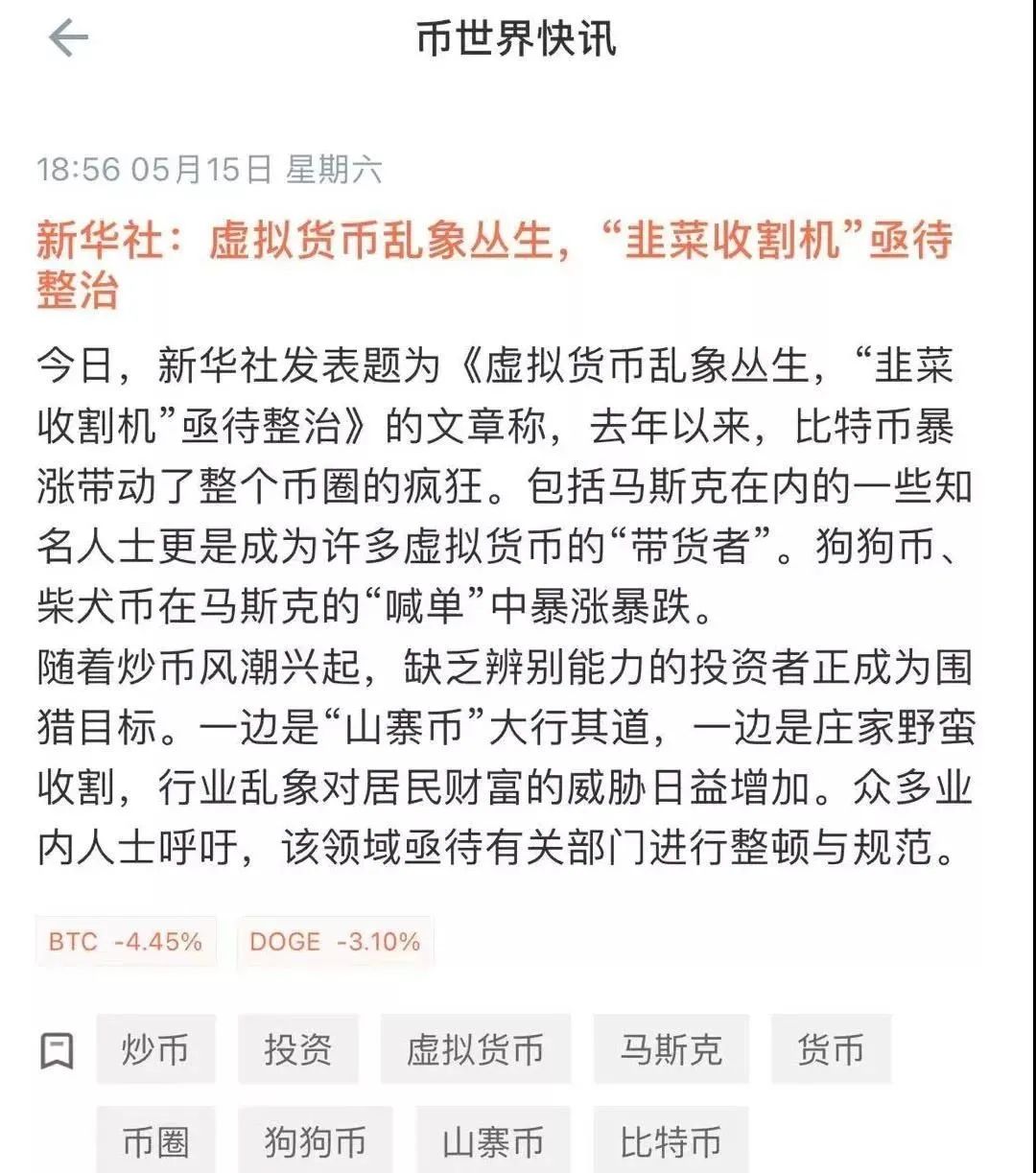

再说回USDT,长期以来,在虚拟货币领域比特币、以太坊的主流代币各领风骚,价格波动极大。

在这种背景下,客观上,业内投资者需要一种代币,可以通过类似法币的相对稳定价值来作为全球各类代币的价值体现它既保留虚拟货币的优势,又具有传统金融领域一般等价物一般的特性。

而成立于2013年3月的泰达公司,于2014年发行了 USDT,凭借其先发优势和一些历史机缘,它逐渐成为了市场上公认度极高的币圈连接性的硬通证,目前,全球几乎所有的交易所,在币币交易中,都以USDT与其他代币构成交易对。

与美元相似,美元最初锚定黄金比例为1盎司黄金兑换 35 美元,而USDT则是锚定美金 USDT:USD为1:1,也就是说每一个泰达币背后都有一个USD 的现金或现金等价物在银行做储备。

那么我们拿到的 USDT 实际上,就是泰达公司发行的抵押债券,以其抵押的 USD 作为背书,这也是为什么泰达公司作为私人公司,发行的“数字美元”还依然受到了投资者的认可。

所以,虽然不能说这是币圈的布雷顿森林体系,但是作为最早的且公认度最高的稳定币,泰达公司被大家称之为“币圈美联储”也可见泰达公司和USDT的地位。

但是,同布雷顿森林体系之后,全球经济的稳定性寄托于美国经济和美元信誉一样,虚拟货币市场的稳定性也因此与泰达公司发生紧密关联,泰达公司是否“稳定”,也影响着 USDT 是否真的与其所说的”稳定币”一样稳定,而在这一点上,泰达公司长期存在信誉危机和法律风险。

美元与黄金脱钩,USDT与美元脱钩,是不是像极了美国作风。

泰达公司到底有没有抵押等价美元?

回到文章开头,布雷顿森林体系建立以来,美国在应对全球经济形式,特别重风险的套路,常见思路似乎就分成了以下两步。第一步是“我要不要印钱”,第二步是“我要印多少钱”…

USDT也是如此,其价值原理看上去很合理且符合我们对一般金融产品的认知,但是这里有个关键,那就是泰达公司真的每发行一枚 USDT 就有等价的美元抵押吗?

对此,泰达公司很长一段时间并不透明,而随着USDT的发行规模越来越大,这一争议也变得越来越大。

从运作机制上,泰达公司作为发行方,可以选择对链上的 USDT 进行增发和销毁,这看上去似乎很不”去中心化”。

根据链上数据显示,2021年1月1日USDT的总市值为211.11 亿美金,截止到第一季度结束 USDT的总市值超过400亿美金,而到了5月份 USDT 总市值突破 600亿美金,924之后又印发了大量USDT。

仅上半年,USDT总市值就增加了200%,远远超过了过去7年时间里USDT的发行总量,所以如此巨大规模的资产,泰达公司是否真的做了充足的抵押物储备?

对此,泰达公司在早期曾经邀请第三方审计公司做过财务审计,此后长期不再发布审计报告,也引发了币圈人士对泰达公司“无抵押印钞机”模式的抨击。

这又像极了美元的全球大放水。

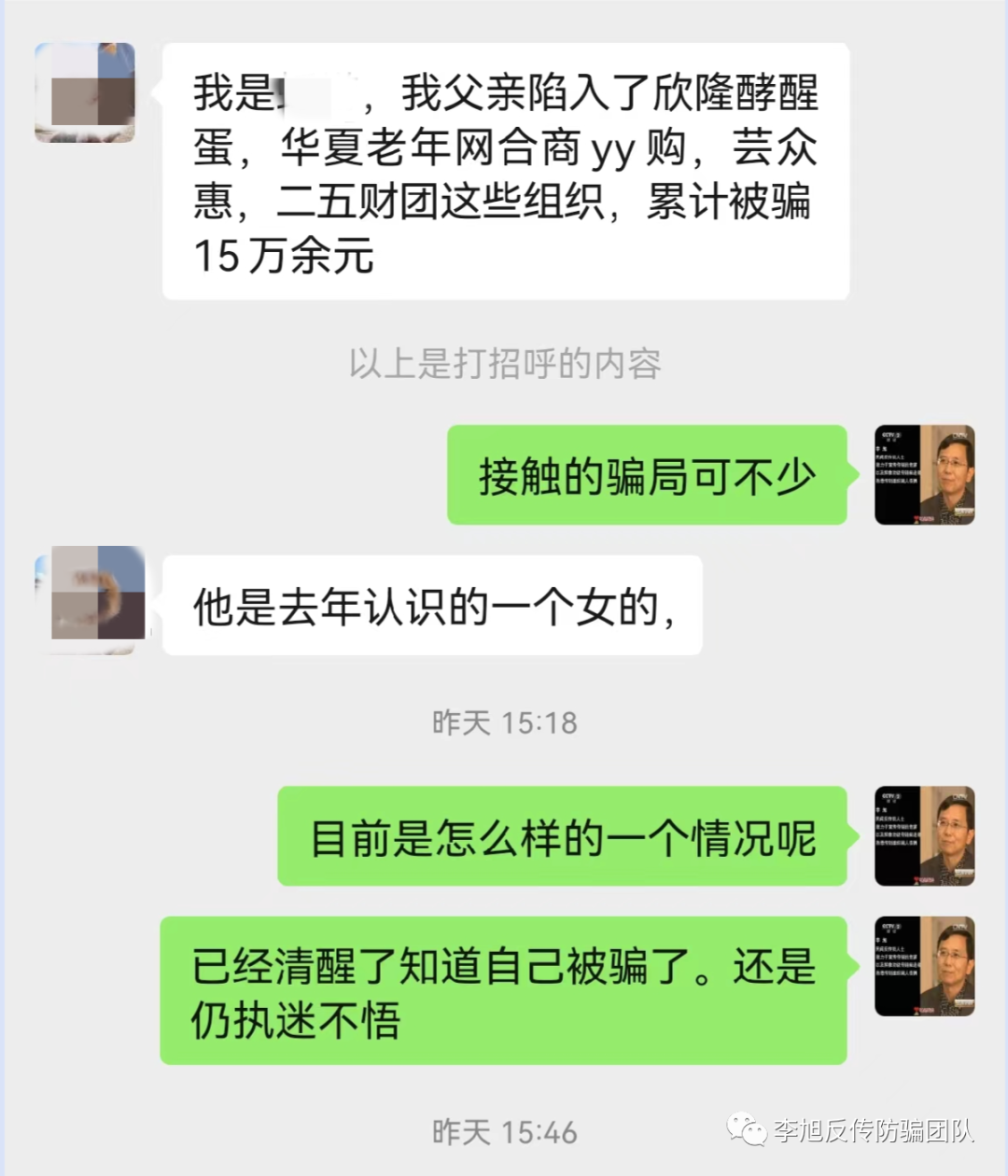

与此同时,USDT 市值迅猛增长的背后,有传闻称USDT 背后的泰达公司操控着虚拟货币市场。由于泰达公司本身与一家知名交易所Bitfinex存在关联关系,关于泰达公司增发虚拟币用来自己“炒币”的猜测更是不绝于耳,此类”阴谋论”的文章在网上能找到很多。

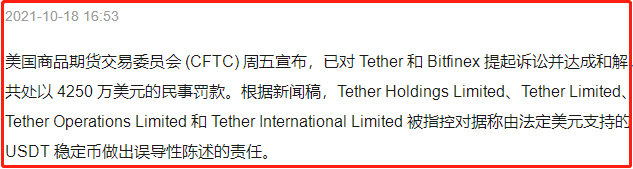

USDT 的法律地位更是充满争议,多国法律机构都曾经对其进行调查,特别纽约方在2019年对其发起的调查,更是一度引发虚拟币市场的“货币危机”,导致 USDT 价格大跌 。

2018年10月份,USDT暴跌登上微博热搜。

2020年火币OK被调查,USDT再次暴跌。

2021年9月之后,国内交易所清退,USDT短时两次暴跌,其中某交易所跌幅最高达20%。

所以USDT作为稳定币,真的不稳定,接下来继续分析。

USDT真的”稳定”吗?

如上所属,泰达公司发行USDT的机制是一种 1:1比例,但是请注意这也只是一种机制。这就好比一家上市公司声称发现了储量惊人的金矿,引发上市公司股价上涨,突然有人揭发其实这是个骗局,这家公司的股价必然暴跌,接着如果再有司法部门调查这家公司欺诈,甚至使得公司退市直到公司被注销,那这家公司的价值也只能归零。

USDT 同样如此,基于泰达公司本身的资金抵押真相,以及其法律地位的潜在风险,”点风吹草动都会引发其相对美元价格的波动。

从USDT 近一年相对美元价格来看,其实也是波动的,只是波动幅度通常较小,当

USDT相对美元价格上涨的时候,我们就称之为发生了”溢价”,反之则是折价。

通常这样的价格变动是由市场决定的,而且在全球各地市场也不一样,比如在中国,此前由于虚拟货币价格暴涨引发投资者趋之若蝥也就使得 USDT 在国内对人民币价格大涨这是也是最基本的市场供求规律。

而由于全球各地本地货币相对 USDT 价格的不同,结合各地的汇率变化,也出现了很多套利人士,比如当中国的USDT溢价很高的时候,他们往往在海外用当地货币买入USDT,再转账到中国交易所出售,这被称之为”搬砖”。

当然,USDT价格在特殊时期也会发生剧烈变动,如上所述的纽约检方调查泰达公司期间,USDT 便曾经出现价格大幅折价现象,从而使得投资者纷纷抛售USDT,转而买入比特币,引发比特币被动上涨。当时,也有投资者笑称,本来手持 USDT 当做空仓,没想到空仓也会巨亏。

当然,不管USDT 争议如何,至少在市场上,它当前的地位已然就是虚拟货币市场的“数字美元”从便捷性和流动性来看,买入USDT后在场内交易进退更加方便,它已经成为一种事实标准,大家一边对USDT不满,一边还是得使用它。

而这始终是一个法律和“共识”上的风险这样的风险会因为USDT的体量不断增大而”大而不倒”,还是终有爆雷的一天,这也是时刻高悬于虚拟货币市场的”达摩克里斯之剑”。

USDT不稳定的原因主要来源于其本身的问题:

1、支持USDT 1:1的所谓储备资产方面缺乏透明度

2、它与不受监管的离岸交易所Bitfinex的联系

3、与世界各地的影子银行组织的交易

所以,USDT并不稳定,而且极具风险,只不过当利益放大时,风险就会被无限缩小,但是在国内大环境如此的情况下,也需要切记,USDT不属于法币,如果造成损失,不管是任何原因,可能很难追回。

结语

世界上唯一能控制USDT是美国,能对Tether进行惩罚的也是美国,所以泰达公司是否变相的成为了美元第二,成为某些利益集团的爪牙?

USDT的利益集团化,不可控,匿名制特性,导致了其成为犯罪帮手,洗钱,吸毒,枪支贩卖等等黑产都在使用。

一个只为某个利益团体服务的代币,永远不可能被其他国家接受,也更不可能合规,所以USDT的风险会一直在。

一洼田

一洼田