曾担任一家上市公司财务总监的专业人士指出,“从研报提供的数据来看,南极电商的部分指标的确偏高,值得关注。”

2021年开年的两个交易日,“网红电商概念股”南极电商股价出现闪崩,连续两日跌停。而在去年,这家公司的市值曾从2020年初的200余亿元飙升至7月份最高的近600亿元。

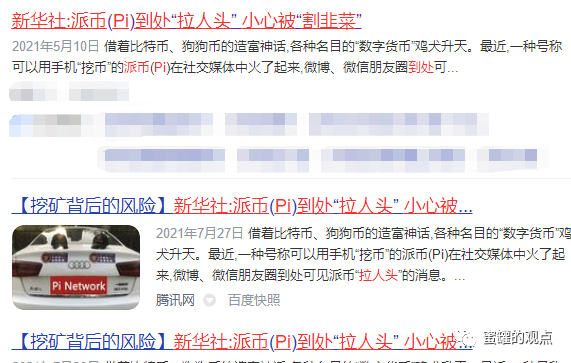

南极电商为何出现毫无征兆下跌?一位兴业证券分析师发布于2019年的研报中关于“体外循环造假的识别”的分析,被市场普遍解读为指向南极电商财务造假,该质疑或是造成下跌的源头。

1月5日晚,南极电商紧急召开机构投资者电话交流会,向机构投资者释疑。当晚,公司连夜出台回购计划,试图稳住下跌的股价。

但1月6日开盘,南极电商股价跌势不止,当日收报10.37元/股,跌幅6.49%。

6日晚间,南极电商在互动平台表示,公司财务状况良好,不存在应披露而未披露的重大事件。

对于南极电商的3.54万名股东来说,摆在首位的事情是要了解,南极电商有没有财务造假?公司当下经营状况如何?其商业模式是否存在问题?

针对上述问题,21世纪经济报道记者采访了多位审计人士和电商业内人士,并走访了南极电商位于上海杨浦区的办公地点,试图了解事件的全貌。

在本次南极电商财务造假的质疑中,兴业证券的研究报告成为主要论据。

记者获悉的这份名为《盈余管理和盈余操纵的界定和识别》的报告显示,在“体外循环造假的识别”分析中,报告指出XX电商(被指即为南极电商)存在造假的六大疑点,分别是净利率非常高而无明显壁垒;无明显的竞争对手;非常轻资产的运营模式;财务数据质量差,应收账款、经营规模翻倍增长;员工数量反而下降;供应商和客户高度重叠。

这份报告还称,比较2015-2017年的数据,XX电商通过税务角度计算的公司当年应缴纳的增值税金额远远低于通过财报角度季度的增值税金额;前五大客户和前五大供应商却高度重叠;实际控制人无其他体外业务,却频繁进行股权质押,实控人第一笔股权质押(2016-03-22)发生于借壳上市之后不到半个月(2016年3月7日借壳上市)。

针对上述疑点,1月6日,21世纪经济报道记者请教了多位审计人士逐条解析。

曾担任一家上市公司财务总监的专业人士向本报记者指出,“从研报提供的数据来看,南极电商的部分指标的确偏高,值得关注。”

该人士指出,“在经营管理比较规范的情况下,销售类公司的净利润率大概在5%左右,有品牌的公司净利润率在10%左右,纯服务业的公司净利润率在20%左右。”

而记者查询发现,2015-2019年,南极电商的营业净利润率分别高达44.26%、58.17%、54.33%、26.46%和30.87%,确实远超行业平均水准。

而针对利润率高的问题,南极电商回复称,公司并不采购和销售相关的产品,而是根据公司提供的品牌授权服务和产业链服务收取品牌综合服务费和经销商品牌授权费,其中品牌综合服务费以商品出厂价为基础收取,约占比GMV销售额的3%-6%左右。这种业务模式下,公司确认的收入规模相对偏小,没有销货成本和库存成本,因此利润率相对偏高。

此外,该研究报告还提出了对南极电商应收账款的质疑。

记者查询数据显示,2015-2019年末,南极电商的应收账款余额分别为2.8亿元、3.06亿元、5.08亿元、7.25亿元、7.90亿元,占当年营收(3.89元、5.21亿元、9.86亿元、33.5亿元、39.1亿元)比重分别为72%、59%、52%、22%、20%。

对此,上述专业人士指出,“纯电商公司的应收账款余额一般占年销售额的2%-5%;线下销售的企业应收账款余额占年销售额的20%-30%左右。”

显然,从这个数据的比对来看,南极电商的应收账款也大大高于行业水准。

该人士还提到,“南极电商的增值税不太匹配。采购货物支出才占销售比重的30%左右,一般来说,实际缴纳的增值税大概要占到销售额的7-9%,而南极电商实际才占3.5%左右,可能有虚增收入的嫌疑。”

该研究报告质疑的另外一个点是南极电商前五大客户和前五大供应商高度重叠。

对此,另一位在某头部会计师事务所任职的会计师指出,“从审计角度来看,当主要的客户和供应商重叠,确实是存在造假嫌疑的特征之一,有可能是虚做采购和收入,为了资金回笼。而像这种零售类的企业,如果是电商,一般都是在平台下单,先收款再发货,大部分应该不存在应收账款。”

不过,一位接近南极电商的业内人士表达了不同的看法。“很可能厂家既是供应商,又是网店主,所以(供应商和客户)两头都占了,和上市公司就形成体外循环。虽然说造假的空间较大,但是不一定就说明其造假。”

南极电商另外一个被诟病的财务数据则是现金流数据。

从经营现金流来看,近两年数据显示,南极电商在四季度单季均为全年最好业绩。如2018年四个季度经营现金流净流入分别为:-0.47亿、1.52亿、0.99亿、3.47亿,2019年四个季度的数据分别是:0.91亿、0.59亿、1.42亿、9.63亿。

对此,有市场人士质疑其存在调节利润的嫌疑。

不过,前述财务人士表示,“很多电商企业都是这样,双十一、双十二的业绩贡献较多”。

文章来源:21世纪经济报道,特此鸣谢! 文章版权为原创方所有,如有侵权请沟通删除。

一洼田

一洼田